یادداشت بروکرینو: این مطلب با رعایت شفافیت کامل، بیطرفی و صداقت در نگارش ارائه شده است. با این حال، ممکن است در برخی موارد به خدمات همکاران ما اشاره شود. لطفاً توجه داشته باشید که هیچ یک از اطلاعات ارائه شده در این صفحه به عنوان مشاوره سرمایه گذاری محسوب نمیشود و تصمیمات مالی باید با دقت و بررسی دقیق صورت گیرد.

نحوه استفاده از اندیکاتور ATR در معاملات:

🔸تعیین حد ضرر با توجه به سطح نوسان و سطوح کلیدی

🔸تأیید جهت روند برای رشد نوسان

🔸شناسایی نقاط احتمالی و بالقوه بازگشت روند بر اساس محدوده قیمت

ATR به چه معناست؟ میانگین محدوده واقعی (Average True Range) یک اندیکاتوره که نوسانات رو اندازه گیری میکنه.

اندیکاتور ATR در سال 1978 معرفی شد، زمانی که کتابی با عنوان مفاهیم جدید در سیستم های معاملاتی تکنیکال توسط جی. ولز وایلدر (J.Welles Wilder) منتشر شد. همچنین، اندیکاتور های Parabolic SAR، RSI و ADX نیز در این کتاب معرفی شدن.

اگرچه ATR سیگنال های معاملاتی ارائه نمیده، اما به طور فعال توسط معامله گران در تمام بازار ها (فارکس، ارز های دیجیتال (کریپتو)، سهام) استفاده میشه.

اندیکاتور ATR به چه معناست؟

اندیکاتور ATR به صورت پیش فرض در تمامی پلتفرم های تحلیل معاملات در دسترسه. معمولاً میتونین اون رو زیر نمودار قیمت پیدا کنید.

مقادیر مطلق این اندیکاتور به تغییرات قیمتی ابزار مالی انتخابی بستگی داره. به عنوان مثال، در نمودار 5 دقیقه ای بیت کوین که در اسکرین شات زیر نشان داده شده، مقادیر ATR حدود 140 است. این به چه معناست؟

این به این معنیه که در شرایط فعلی، تغییر قیمت 1 بیت کوین به میزان مثبت (به اضافه)/منفی (منهای) 140 دلار طی 5 دقیقه در محدوده مورد انتظار هست.

مثال دیگر: در نمودار های روزانه قرارداد های آتی نفت، مقدار ATR برابر با 2.80 است.

این به این معنیه که اگر قیمت هر بشکه نفت برنت در یک روز به میزان 2.80 دلار (صرف نظر از افزایش یا کاهش) تغییر کنه، این تغییر به عنوان یک نوسان عادی در نظر گرفته میشه.

اندیکاتور ATR چگونه کار میکنه؟

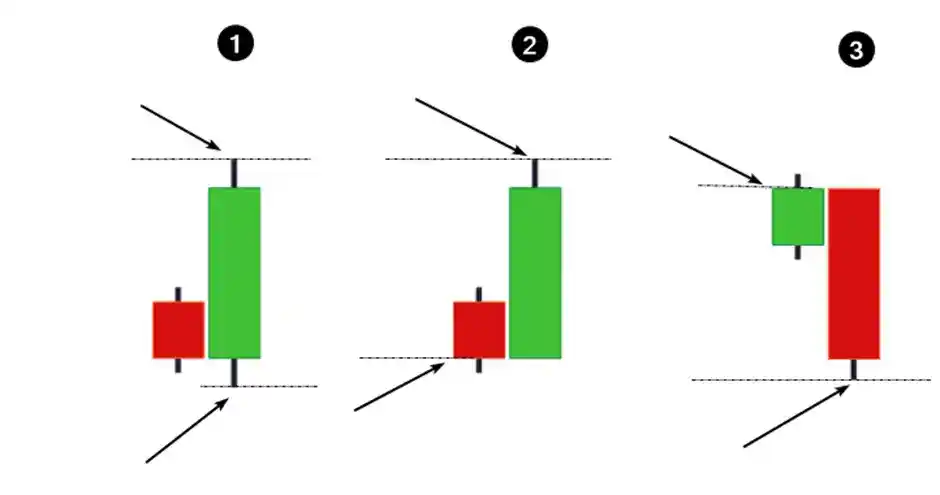

برای محاسبه مقدار اندیکاتور ATR، باید 3 اختلاف و تفاوت رو پیدا کنید:

1. اختلاف و تفاوت بین بالا ترین و پایین ترین قیمت فعلی

2. اختلاف و تفاوت بین بالا ترین قیمت فعلی و قیمت بسته شدن قبلی

3. اختلاف و تفاوت بین پایین ترین قیمت فعلی و قیمت بسته شدن قبلی

بیشترین اختلاف و تفاوت از میان سه اختلاف بالا به عنوان مقدار مورد استفاده در نظر گرفته میشه.

این اختلاف و تفاوت تحت عنوان محدوده واقعی (True Range) شناخته میشه:

True Range = Max(High[1]-Low[1]; High[1]-Close[2]; Close[2]-Low[1])

سپس، هموار سازی و صاف سازی انجام میشه (به تکنیکی اشاره داره که برای کاهش نویز یا نوسانات داده های قیمتی استفاده میشه تا روند های اصلی بهتر قابل مشاهده باشن. این مفهوم به معنای کاهش تأثیر نوسانات کوچک (نویز های بازار) و تمرکز بر روند کلیه)، مقدار میانگین ساده برای دوره محاسبه میشه.

میانگین محدوده واقعی (Average True Range) SMA = (TrueRange, Period)

معمولاً از 14 مقدار آخر به عنوان دوره استفاده میشه.

مزایا و معایب اندیکاتور ATR

مزایا

☑ مناسب برای کار در بازه های زمانی مختلف – برای معاملات کوتاه مدت در طول روز و برای سرمایه گذاری در نمودار های بلند مدت بازنویسی نمیشه

☑ به طور پیش فرض در پلتفرم های معاملاتی محبوب در دسترسه

☑ دوره قابل تنظیم برای تنظیم حساسیت

معایب

☒ در فرمول محاسبه ATR از صاف سازی استفاده میشه؛ این ویژگی باعث ایجاد تأخیر در اندیکاتور میشه

☒ این اندیکاتور یک ابزار خودکفا نیست و سیگنال های معاملاتی ارائه نمیده. برای اتخاذ تصمیمات معاملاتی، ATR رو در ترکیب با روش های دیگر استفاده کنید

معمولاً معامله گران به مقدار ATR نگاه میکنن تا سطح حد ضرر رو تعیین کنن، اما روش های دیگه ای نیز برای استفاده از اون وجود داره (همونطور که در ادامه نشان خواهیم داد).

علاوه بر این، ATR میتونه معامله گران مبتدی رو گمراه کنه که فکر میکنن این اندیکاتور به قدرت روند ارتباط داره. این درست نیست.

مثال.

به نمودار روزانه قرارداد های آتی S&P 500 نگاه کنید. فلش نشون میده که مقادیر اندیکاتور به تدریج در حال کاهش بودن، در حالیکه بازار روند صعودی پایداری رو نشون میده.

بخاطر داشته باشین که ATR و روند هیچ ارتباطی با همدیگه ندارن.

چگونه از اندیکاتور ATR در معاملات روزانه استفاده کنیم

در زیر روش های استفاده از اندیکاتور ATR برای معاملات روزانه و برای سرمایه گذاری در نمودار های روزانه و هفتگی آورده شده.

1. چگونه حد ضرر رو بر اساس اندیکاتور ATR تنظیم کنیم

این محبوب ترین روش استفاده از اندیکاتور ATR است.

فرض کنید که شما در حال نظارت بر بازار طلا هستید. فلز گرانبها در پس زمینه اخبار افزایش تنش های ژئوپولیتیکی، روند صعودی نشون میده. شما میبینید که قیمت در نمودار 1 ساعته در حال نزدیک شدن به بالاترین قیمت قبلی خود در حدود 1881.6 است و به طور تهاجمی از اون عبور میکنه. شما وارد موقعیت خرید در نمودار 5 دقیقه ای میشین، برای مثال در قیمت 1883. پس حد ضرر رو کجا قرار میدین؟

از مقادیر ATR استفاده کنید. در لحظه شکست (2)، مقدار ATR برابر با 5.5 دلار بود. این به این معنیه که سطح حد ضرر = 1883 – 5.5 = 1877.5 است.

با استفاده ازATR ، به نظر میرسه که معامله گران به قیمت فضایی برای بازگشت و نوسان در محدوده نویز میدن.

با این حال، اگه قیمت خلاف جهت حرکت کنه و فاصله ای بیشتر از میانگین محدوده واقعی (ATR) طی کنه، این به این معنیه که حرکت اولیه اشتباه بوده و احتمالاً نگه داشتن موقعیت طولانی (خرید) یک اشتباهه که میتونه منجر به زیان های سنگین بشه.

نکته: حد ضرر معمولاً با یک ضریب بین 1 تا 4 بسته به پروفایل و مشخصات ریسک تنظیم میشه. برای مثال، با ضرب کردن ATR در 2 برای تعیین سطح حد ضرر، محدوده نوسانات قابل قبول گسترش پیدا میکنه. در عین حال، لازمه اهدافی انتخاب کنید که با ریسک ها و خطرات همخوانی و مطابقت داشته باشن.

مزایای تنظیم حد ضرر بر اساس ATR:

☑ محاسبه ریاضی ساده

☑ معمولاً اکثر معامله گران حد ضررها رو در خارج از نقاط اکستریمی محلی تنظیم میکنن. با استفاده از ATR، شما از روند جمعی پیروی نمیکنین.

☑ هیچ عنصری از ذهنیت شخصی وجود نداره که ممکنه هنگام انتخاب نقطه اکستریم محلی برای تنظیم حد ضرر بوجود بیاد.

☑ تنظیم حد ضرر بر اساس ATR میتونه از نظر احساسی راحت تر باشه.

معایب تنظیم حد ضرر بر اساسATR :

☒ معمولاً برای تنظیم حد ضرر از ضریبی بین 1 تا 4 استفاده میشه. انتخاب مقدار بهینه ضریب میتونه کاری دشوار باشه.

2. تنظیم Take Profit

اندیکاتور ATR نه تنها برای تنظیم حد ضرر، بلکه برای تنظیم سود (Take Profit) نیز قابل استفاده است.

مثال.

فرض کنید که شما تعیین کردین که مقدار 3.50 = ATR دلار در نمودار روزانه است. این به این معنیه که کاهش قیمت به میزان 3.50 دلار از بالاترین قیمت روزانه، نوسانات عادی خواهد بود.

در بازه زمانی 45 دقیقه ای، شما یک مثلث (تثبیت، سطح محلی در طول جلسه آسیایی) مشاهده میکنین. بعد از شکست نزولی مثلث، وارد یک موقعیت کوتاه (فروش) میشین (2)، فرضاً در قیمت 94.24.

شما حد ضرر رو پشت لبه بالایی مثلث قرار میدین.

پس Take Profit رو کجا قرار میدین؟ مقدار ATR رو از بالاترین قیمت (محتمل) روز کم کنید = 95.80 – 3.50 = 92.30. اندازه سود حاصل، نسبت ریسک به پاداش راحتی رو فراهم میکنه.

مزایای تنظیم سود بر اساس اندیکاتورATR :

☑ این روش به شما امکان میده اندازه پاداش رو افزایش بدین. اندیکاتور ATR به شما این امکان رو میده که روند رو زودتر از اونچه که لازمه ترک نکنین

☑ این روش قابل استفاده در بازار های مختلفه

معایب این روش:

☒ این روش به طور قطعی نمیتونه پیش بینی کنه که آیا قیمت به سود خواهد رسید یا اینکه روند خودتون رو ادامه خواهد داد.

3. پیش بینی روند

ما میدونیم که هیچ کس نمیتونه به طور قطع روند رو پیش بینی کنه، اما گاهی اوقات اندیکاتور ATR میتونه برای این منظور با موفقیت استفاده بشه.

مثال.

اندیکاتور های ATR و ADX روی نمودار روزانه طلا قرار گرفته اند.

اندیکاتور ADX قدرت روند رو نشون میده و اندیکاتور ATR نوسانات رو نمایش میده. زمانی که هر دو اندیکاتور به سمت مقادیر حداقلی حرکت میکنن، این به معنای آرامش عمیق در بازاره. بنابراین، احتمال حرکت روند افزایش پیدا میکنه.

در نمودار، 5 روز علامت گذاری شده که در اونها هر دو اندیکاتور در کمترین مقادیر خود بودن. به زودی پس از روز های علامت گذاری شده، حرکت های قوی اتفاق افتاد.

مزایای این روش:

☑ ترکیب ATR و ADX به شما کمک میکنه تا در زمانی که دیگران در حال نظارت بر یک بازار کسل کننده هستن، هوشیار بمونین.

☑ این روش کمک میکنه تا در مراحل اولیه یک روند موقعیتی رو باز کنید.

معایب این روش:

☒ هیچگونه نشانه ای در مورد جهت روند مورد انتظار وجود نداره

☒ هیچ اطمینانی وجود نداره که روند شروع بشه. قیمت ممکنه حتی اگه ATR و ADX به کمترین مقادیر خود رسیده باشن، همچنان در یک روند جانبی حرکت کنه

4. Traling با استفاده از اندیکاتور ATR

این روش توضیح میده که چطور میشه حد ضرر متحرک (Trailing Stop Loss) رو با استفاده از ATR مدیریت کرد.

مثال زیر نمودار 30 دقیقه ای (EUR/USD) خطوطی رو نشون میده که از قیمت به بالا/پایین کشیده شدن به فاصله ای برابر با ATR*3

فرض کنید که شما وارد موقعیت طولانی (خرید) شدین بعد از شکست بالاترین قیمت. با استفاده از سه برابر ATR، میتونین حد ضرر رو تنظیم کنید و بعد به تدریج اون رو افزایش بدین و از روند اصلی پیروی کنید.

مزایای این روش:

☑ ATR به شما این امکان رو میده که ریسک موقعیت رو مدیریت کنید: تا زمانی که روند ادامه داره، موقعیت حفظ میشه و در غیر این صورت بسته میشه.

☑ حد ضرر متحرک میتونه به صورت خودکار تنظیم بشه

☑ بر این باور هست که حرکت حد ضرر با پیروی از ATR نسبت به استفاده از MA برای این اهداف مؤثرتره.

معایب این روش:

☒ انتخاب مقدار بهینه ضریب سخته. معمولاً از مقداری بین 2 تا 4 استفاده میشه، اما هیچ تضمینی وجود نداره که موقعیت به موقع بسته بشه.

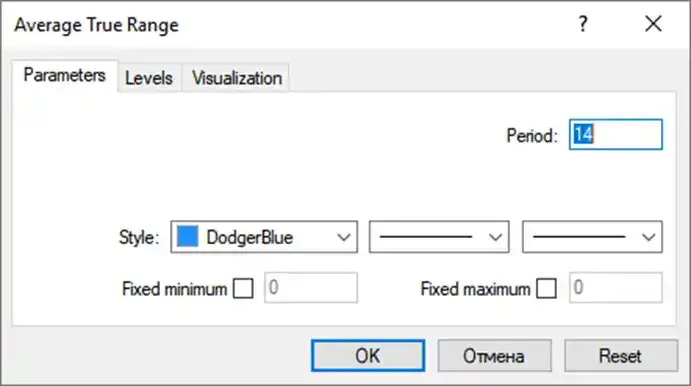

چگونه اندیکاتور ATR را تنظیم کنیم

اندیکاتور کلاسیک ATR معمولاً در تمام پلتفرم های معاملاتی در دسترسه. تنظیم اون آسونه.

دوره ATR چیست؟ این یک پارامتره که نشون میده چقدر از قیمت های قبلی باید در نظر گرفته بشن. به طور پیش فرض مقدار اون 14 است. هر چه مقدار بیشتر باشه، خطوط صاف تر و حساسیت اندیکاتور کمتره.

نظرات